Grundsteuerreform

Die Reform der Grundsteuer wurde aufgrund einer Entscheidung des Bundesverfassungsgerichts im Jahr 2018 notwendig, wonach die bisher praktizierte Einheitsbewertung nicht verfassungskonform war. Das neu erlassene Bundesgesetz zur Grundsteuer enthielt eine Regelung, dass die Bundesländer vom Bundesgesetz abweichen und eigene Grundsteuergesetze verabschieden können.

Ab dem 1. Januar 2025 wird die Grundsteuer nach dem neuen Landesgrundsteuergesetz erhoben. Die Stadt Sachsenheim wird daher auf der Grundlage der Grundsteuermessbescheide des Finanzamts unter Anwendung der neuen Hebesätze (Grundsteuer A und Grundsteuer B) Grundsteuerbescheide erlassen, in denen die Höhe der Grundsteuer ab dem Jahr 2025 festgesetzt wird.

Der Gemeinderat hat in seiner Sitzung am 21. November 2024 die neuen Hebesätze für die Grundsteuer beschlossen. Ab dem 1. Januar 2025 beträgt der Hebesatz für die Grundsteuer A 570 % und für die Grundsteuer B 265 %.

Baden-Württemberg hat von dieser Möglichkeit Gebrauch gemacht. Der Landtag hat das Landesgrundsteuergesetz am 4. November 2020 verabschiedet. Das neue modifizierte Bodenwertmodell bei der Grundsteuer B (bebaute und unbebaute Grundstücke) berücksichtigt für die Berechnung der Grundsteuer, die Grundstücksfläche und den Bodenrichtwert. Die Art der Bebauung spielt künftig keine Rolle mehr. Der Bodenrichtwert in Sachsenheim wird vom örtlichen Gutachterausschuss ermittelt.

Die bisherigen Regelungen des alten Grundsteuergesetzes gelten übergangsweise noch bis zum 31. Dezember 2024.

FAQ`s zur Grundsteuerreform

Anpassung der Grundsteuerhebesätze zum 1. Januar 2025

Der Gemeinderat der Stadt Sachsenheim hat in seiner Sitzung am Donnerstag, 21. November 2024, die neuen Hebesätze für die Grundsteuer ab dem 01.01.2025 beschlossen.

Über die Notwendigkeit der Anpassung der Hebesätze aufgrund der Grundsteuerreform wurde bereits berichtet.

Die neuen Hebesätze ab dem 01.01.2025 werden im Rahmen der Hebesatzsatzung wie folgt festgelegt:

Grundsteuer A: 570 % (vorher: 450 %)

Grundsteuer B: 265 % (vorher: 450 %)

Mit diesen Hebesätzen setzt die Stadt Sachsenheim die Grundsteuerreform aufkommensneutral um. Dies bedeutet, dass das Grundsteueraufkommen nach der Reform für die Stadtverwaltung nicht höher ist als vor der Reform. Dies bedeutet jedoch nicht, dass sich die Grundsteuer für die einzelnen Eigentümer und Eigentümerinnen nicht ändert. Durch die Änderung der Berechnung kommt es zu Verschiebungen bei der Besteuerung, die auch durch eine Anpassung des Hebesatzes nicht ausgeglichen werden können.

Die Grundsteuerbescheide werden den Eigentümern und Eigentümerinnen voraussichtlich Mitte Januar 2025 zugeschickt.

Was sind die Gründe für die Grundsteuerreform?

Die Grundsteuer basiert auf Einheitswerten, welche letztmals flächendeckend in einer Hauptaufstellung 1964 nach den Wertverhältnissen zu diesem Zeitpunkt ermittelt wurden.

Seitdem blieben die Einheitswerte (Grundstückswerte) unverändert, obwohl sich die Wertverhältnisse in diesem Zeitraum sehr unterschiedlich entwickelt haben. Während die Grundstückswerte und -preise in großen Ballungszentren und Einzugsgebieten von großen Wirtschaftsstandorten nahezu sprunghaft anstiegen, gab es in strukturschwachen ländlich-geprägten Gegenden den genau gegenteiligen Effekt, trotzdem war weiterhin der Einheitswert von 1964 (abgesehen kleiner Anpassungen) bei der Berechnung der Grundsteuer mitentscheidend.

Aufgrund dieser Ungerechtigkeiten erklärte das Bundesverfassungsgericht am 10. April 2018 die Verwendung der Einheitswerte von 1964 für verfassungswidrig. Der Bundesgesetzgeber wurde in diesem Urteil bis Ende 2019 damit beauftragt, eine neue Gesetzesgrundlage für die Ermittlung und Berechnung der Grundsteuer zu schaffen.

Die Neuregelung der Grundsteuer wird erst ab dem 1. Januar 2025 auf der Grundlage der bis dahin neu ermittelten Werte erhoben.

Was gilt in Baden-Württemberg ab 2025?

Im Herbst 2019 verabschiedete der Bundesgesetzgeber ein neues Grundsteuergesetz. Dabei hatten die Bundesländer die Möglichkeit, im Rahmen der gesetzlichen Grundlagen eine abweichende Gesetzgebung treffen zu können und landesspezifische Regelungen zu erlassen. Der baden-württembergische Landtag machte von dieser Möglichkeit Gebrauch und verabschiedete am 4. November 2020 ein abweichendes Grundsteuergesetz für Baden-Württemberg.

Die Grundsteuer wird nun mithilfe eines modifizierten Bodenwertmodells ermittelt werden.

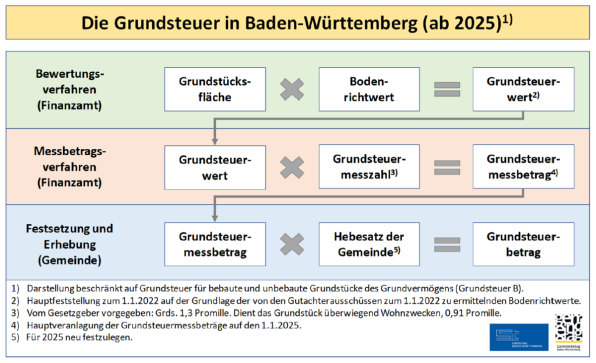

In Baden-Württemberg sind zwei Behörden für die Grundsteuer zuständig: Das Finanzamt und die Gemeinde.

Das Finanzamt: Es berechnet den sogenannten Grundsteuerwert, das ist die Grundstücksfläche multipliziert mit dem Bodenrichtwert. Dieser Wert wird durch die Daten ermittelt, die die Eigentümer in ihrer Grundsteuererklärung angegeben haben. Das Ergebnis ist der Grundsteuerwertbescheid. Anschließend wird der Grundsteuerwert mit der Steuermesszahl multipliziert. Das Ergebnis ist der Grundsteuermessbetrag im Grundsteuermessbescheid.

Die Gemeinde: Sobald das Finanzamt den Grundsteuermessbetrag festgelegt hat, ist die Gemeinde an der Reihe. Sie entscheidet, wie hoch der Hebesatz ist. Der Hebesatz ist ein Prozentsatz, mit dem die Grundsteuer am Ende berechnet wird. Jede Gemeinde kann diesen Hebesatz selbst festlegen.

Welche Unterschiede gibt es in Baden-Württemberg im Vergleich zum Bundesmodell?

Beim Bundesmodell spielt die Art der Bebauung eine wesentliche Rolle bei der Berechnung der Grundsteuer. Auch die Gebäudefläche und das Gebäudealter wirken sich auf die Höhe der Grundsteuer aus. Bei dem modifizierten Bodenwertmodell in Baden-Württemberg dagegen hat die Art der Bebauung nur marginale Auswirkungen auf die Bewertung: Bei überwiegender Nutzung zu Wohnzwecken reduziert sich lediglich die Steuermesszahl, ansonsten spielt die Bebauung keine Rolle für die Grundsteuer. Das führt dazu, dass bei gleicher Grundstücksfläche der Eigentümer eines Einfamilienhauses in etwa genauso viel Grundsteuer bezahlt wie der Eigentümer einer benachbarten Mietwohnanlage.

Was sind die Eckpunkte des baden-württembergischen Bodenwertmodells?

Wie bisher unterliegen der Grundsteuer die Betriebe der Land- und Forstwirtschaft (Grundsteuer A) und die Grundstücke des Grundvermögens (Grundsteuer B). Verfahrenstechnisch bleibt es beim bisherigen dreistufigen Verfahren: Das örtliche Finanzamt bewertet den steuerpflichtigen Grundbesitz und stellt die Grundsteuerwerte durch Grundsteuerwertbescheide fest. In einem weiteren Schritt berechnen sie die Grundsteuermessbeträge und setzen diese durch Grundsteuermessbescheide fest. Durch die Kommunen wie die Stadt Sachsenheim werden weiterhin die örtlichen Hebesätze jeweils für die Grundsteuer A und die Grundsteuer B festgelegt, welche Grundsteuerbescheide erlassen und somit die Grundsteuer erheben.

Was gilt zukünftig für die Grundsteuer A?

Die Bewertung der Betriebe der Land- und Forstwirtschaft (Grundsteuer A) erfolgt im Wesentlichen ähnlich wie dem im Bundesgesetz niedergelegten Ertragswertverfahren: Die land– und forstwirtschaftlichen Flächen werden dabei mit dem vom Gesetzgeber vorgegebenen typisierten Reinertragswerten bewertet. Der Grundsteuerwert des Betriebes wird mit der Steuermesszahl 0,55 Promille vervielfacht und ergibt den Grundsteuermessbetrag.

Was gilt zukünftig für die Grundsteuer B?

Grund und Boden sowie Gebäude und Gebäudeteile, die Wohnzwecken oder anderen nicht land- und forstwirtschaftlichen Zwecken dienen, werden Steuergegenstand der Grundsteuer B. Die Bewertung der bebauten und unbebauten Grundstücke des Grundvermögens (Grundsteuer B) orientiert sich ausschließlich an der Grundstücksfläche und dem Bodenrichtwert. Diese Herangehensweise beschreibt das modifizierte Bodenwertmodell. Für die Berechnung werden beide Werte miteinander multipliziert. Auf die Bebauung kommt es für die Bewertung nicht an. Für überwiegend zu Wohnzwecken genutzte Grundstücke wird das Bewertungsergebnis einer reinen Bodenwertsteuer durch einen Abschlag (Steuermesszahl) in Höhe von 30 Prozent „modifiziert“. Das daraus resultierende Ergebnis ist der Grundsteuerwert, der den verfassungswidrigen Einheitswert künftig ersetzt.

Was gilt zukünftig für die Grundsteuer C?

Das „Gesetz zur Änderung des Landesgrundsteuergesetzes und zur Einführung eines gesonderten Hebesatzes zur Mobilisierung von Bauland“ wurde am 22. Dezember 2021 vom baden-württembergischen Landtag verabschiedet. Es sieht unter anderem eine Einführung der Grundsteuer C vor. Mithilfe der Grundsteuer C können Kommunen aus städtebaulichen Gründen mit Inkrafttreten des Landesgrundsteuergesetzes ab dem Jahr 2025 einen gesonderten Hebesatz für unbebaute, baureife Grundstücke festlegen. Ziel dieses Gesetzes ist es, dass brachliegende, aber baureife Grundstücke nicht aus Spekulationsgründen unbebaut bleiben, um beim bestehenden Mangel an Wohnraum Abhilfe zu schaffen. Ob von der Grundsteuer C eine Kommune Gebrauch machen wird, liegt allein im Ermessen der Kommune. Entscheidet sich eine Kommune dafür, dann macht sie dies in der Allgemeinverfügung bekannt. Darin begründet sie ihre städtebaulichen Erwägungen und benennt das Gemeindegebiet, auf das sich der gesonderte Hebesatz beziehen soll, inklusive der betreffenden baureifen Grundstücke. Ob in der Stadt Sachsenheim die Grundsteuer C zur Anwendung kommt, ist bisher völlig offen und wird zu gegebener Zeit durch den Gemeinderat der Stadt Sachsenheim entschieden werden.

Was ist für Eigentümer als Nächstes wichtig?

Alle Eigentümer in Sachsenheim haben zwischenzeitlich die neuen Grundsteuermessbescheide vom Finanzamt erhalten.

Ab Mitte Januar 2025 werden die neuen Grundsteuerbescheide von der Stadt versandt.

Die Reform ist derzeit noch fehlerbehaftet, weil einerseits nicht alle Eigentümer eine Steuererklärung abgegeben haben und daher vom Finanzamt geschätzt wurden. Anderseits wurden Daten teilweise nicht korrekt übernommen, sodass sich daraus möglicherweise falsche Grundsteuerbescheide ergeben können.

Jeder Eigentümer ist daher aufgefordert, seinen Grundsteuermessbescheid zum 1. Januar 2025 zu prüfen und bei Unrichtigkeiten mit dem Finanzamt in Kontakt zu treten,

beispielsweise über das Kontaktformular.

Die Stadt ist im Übrigen an den Grundsteuermessbescheid des Finanzamtes gebunden, das bedeutet, dass die Stadt auch einen nicht korrekten Grundsteuermessbescheid der Veranlagung zur Grundsteuer hinterlegen muss.

Was tun bei Fehlern?

- Sie halten Ihren Hebesatz für falsch:

Bitte wenden Sie sich an das Team Finanzen der Stadt Sachsenheim, Bereich Steuern und Abgaben. - Der Steuermessbetrag im Grundbesitzabgabenbescheid der Stadt Sachsenheim weicht vom Steuermessbetrag in dem Ihnen vorliegenden Festsetzungsbescheid ab:

Bitte wenden Sie sich an das Team Finanzen der Stadt Sachsenheim, Bereich Steuern und Abgaben und legen dort Ihren Bescheid des Finanzamtes über die Festsetzung des Grundsteuermessbetrags zum 01.01.2025 vor. - Sie halten Ihren Steuermessbetrag für zu hoch:

Bitte wenden Sie sich an Ihr zuständiges Finanzamt Bietigheim-Bissingen

Telefon 07142/590-777 oder

https://finanzamt-bw.fv-bwl.de/,Lde/Startseite/Service/Kontaktformular. - Sie halten Ihre Grundstücksart für falsch:

Bitte wenden Sie sich an Ihr zuständiges Finanzamt Bietigheim-Bissingen

Telefon 07142/590-777 oder

https://finanzamt-bw.fv-bwl.de/,Lde/Startseite/Service/Kontaktformular. - Die zugrunde gelegte Grundstücksart im Grundbesitzabgabenbescheid der Stadt Sachsenheim weicht von der wirtschaftlichen Einheit bzw. Grundstücksart in dem Ihnen vorliegenden Grundsteuerwertbescheid zum 01.01.2025 ab:

Bitte wenden Sie sich an das Team Finanzen der Stadt Sachsenheim, Bereich Steuern und Abgaben und legen dort Ihren Bescheid des Finanzamtes über die Feststellung des Grundsteuerwertes vor. - Mir gehört das Grundstück nicht/nicht mehr. Warum erhalte ich den Grundsteuerbescheid?

Diese Angaben wurden vom Finanzamt im Messbescheid festgesetzt. Wenn diese nicht richtig sind, wenden Sie sich bitte an das Finanzamt Bietigheim-Bissingen

Telefon 07142/590-777 oder

https://finanzamt-bw.fv-bwl.de/,Lde/Startseite/Service/Kontaktformular.

Bei Eigentumswechsel: Aufgrund des Kaufvertrags erstellt das Finanzamt automatisch einen neuen Messbescheid zum 1. Januar des auf den Kauf folgenden Jahres. Bis zur Bearbeitung durch das Finanzamt bleiben Sie steuerpflichtig. Sobald der Messbescheid des Finanzamts vorliegt, erhalten Sie von uns einen „Aufhebungsbescheid“. Gezahlte Grundsteuer erstatten wir Ihnen dann von Amtswegen.

Wichtige Begriffe der Grundsteuer

Bodenrichtwert

Bei den Bodenrichtwerten handelt es sich um durchschnittliche Lagewerte für den Boden, wie sie ohne Berücksichtigung ungewöhnlicher oder persönlicher Verhältnisse auf dem Grundstücksmarkt zu erzielen wären. Der Bodenrichtwert ist bezogen auf ein baureifes Grundstück, dessen Eigenschaften für das Gebiet typisch sind (Richtwertgrundstück). Abweichungen des einzelnen Grundstücks in den wertbestimmenden Eigenschaften wie Lage und Entwicklungszustand, planungsrechtliche und marktübliche Nutzungsmöglichkeit sind möglich.

Grundsteuermesszahl

Mithilfe der Grundsteuermesszahl werden die Grundsteuerwerte an die neuen Verhältnisse angepasst. Die neue Steuermesszahl ab 2025 liegt bei 1,3 Promille. Durch die Reduktion der Steuermesszahl um 30 Prozent bei überwiegend zu Wohnzwecken genutzten Grundstücken wird das Grundbedürfnis „Wohnen“ angemessen berücksichtigt.

Grundsteuermessbetrag

Durch die Multiplikation des Grundsteuerwertes mit der Steuermesszahl erhält man den sogenannten Grundsteuermessbetrag.

Hebesatz

Mit dem Hebesatz wird von den Kommunen vor Ort bestimmt, wie hoch letztlich die Grundsteuerbelastung wird. Grundlage für die Ermittlung des Hebesatzes wird die Summe der Grundsteuermessbeträge aller Grundstücke im Gemeindegebiet sein. Die Kommunen errechnen anhand der Gesamtsumme, wie hoch der Hebesatz sein wird, um das angestrebte, bisherige Aufkommensniveau zu erreichen.

Der Hebesatz wurde durch den Gemeinderat beschlossen und im Nachrichtenblatt, auf der Homepage und im Haushaltsplan veröffentlicht. Dieser liegt nun bei der Grundsteuer A bei 570 % und bei der Grundsteuer B bei 265 %.

Weiterführende Informationen

Auf der Internetseite www.grundsteuer-bw.de finden Sie weitere Informationen.

Auf die Bodenrichtwerte der jeweiligen Kommunen kann hierüber dann voraussichtlich ebenfalls zugegriffen werden.

Darüber hinaus gibt es auf der Webseite des Finanzministeriums ein kurzes Erklärvideo für Eigentümerinnen und Eigentümer.

In Ergänzung dazu können allgemeine Fragen dem virtuellen Assistenten der Steuerverwaltung unter www.steuerchatbot.de gestellt werden.

Wichtige Links:

Bodenrichtwerte

Geschäftsstelle des gemeinsamen Gutachterausschusses

Asperg, Bietigheim-Bissingen, Tamm Ingersheim, Möglingen und Sachsenheim

Löchgauer Straße 22

74321 Bietigheim-Bissingen

Telefon: 07142 74-803

Steuermessbescheid

Finanzamt Bietigheim-Bissingen

Kronenbergstraße 13

74321 Bietigheim-Bissingen

07142 590-0

Grundsteuerbescheid und Hebesatz

Kontakt

Elke Seyfang

Verwaltungsbau, Äußerer Schloßhof 3

2. OG, Zimmer 2.02

Telefon: 07147 28 124

Fax: 07147 28 133

E-Mail: e.seyfang@sachsenheim.de

Kontakt

Marisa Lachnit

Verwaltungsbau, Äußerer Schloßhof 3

2. OG, Zimmer 2.02

Telefon: 07147 28 134

Fax: 07147 28 133

E-Mail: m.lachnit@sachsenheim.de